报告日期:2022年11月23日

★电芯与正极材料成本模型

基于原材料波动大、价格高的现状,我们拆解了电芯的材料成本,以及正极材料的原材料成本。测算结果显示,现阶段三元锂电池的材料成本超过800元/kWh,磷酸铁锂电池的材料成本超过600元/kWh。其中,三元电芯正极材料超过550元/kWh,在电芯材料中占比60%-70%,而磷酸铁锂正极材料360元/kWh,在电芯材料成本结构中占56%。

从正极上游原材料来看,碳酸锂、氢氧化锂占据了绝大部分成本比重——三元正极材料的原材成本中,碳酸锂、氢氧化锂占比高达70%;在磷酸铁锂正极的原材成本中,磷酸铁仅占据13%的原材料成本,而碳酸锂成本高达87%。

★电芯与正极材料成本预测

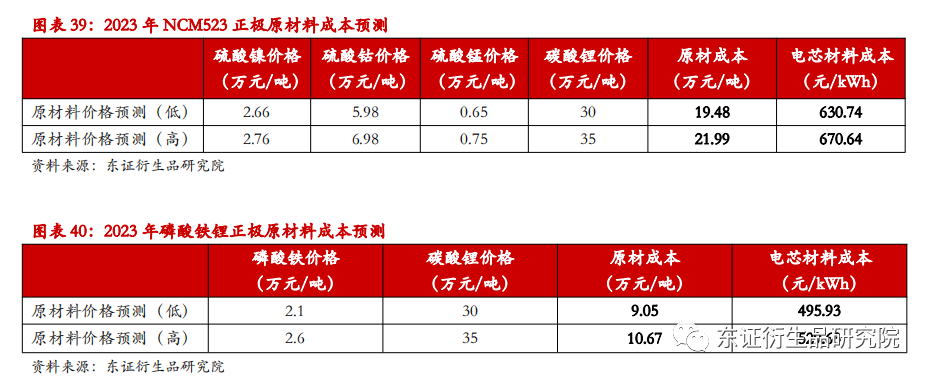

结合 提供的2023年金属或金属原材料价格预测,我们做出了对应原材料的价格预测:碳酸锂30-35万元/吨、硫酸镍3.32-3.72万元/吨、硫酸钴5.4万元/吨、硫酸锰0.65-0.75万元/吨、磷酸铁2.1-2.6万元/吨。

提供的2023年金属或金属原材料价格预测,我们做出了对应原材料的价格预测:碳酸锂30-35万元/吨、硫酸镍3.32-3.72万元/吨、硫酸钴5.4万元/吨、硫酸锰0.65-0.75万元/吨、磷酸铁2.1-2.6万元/吨。

以此为基础,我们做了一个原材料成本区间上、下限的推算:5系三元正极原材料成本将在19.48-21.99万元/吨,假设其他电芯环节不变,电池的材料成本区间将在630.74-670.64元/kWh,即正极的原材成本有一个30%到38%的降幅,电芯层面的材料成本有一个20%到24%的降幅;磷酸铁锂正极原材成本区间将在9.05-10.67万元/吨,假设其他电芯环节不变,电池的材料成本区间将在495.93-529.63元/kWh,也即正极原材成本有一个33%到43%的降幅,电芯的材料成本有一个17%到22%的降幅。

★风险提示

研发进展不及预期;行业技术路线变动;产销不及预期。

1

锂电池材料概述

1.1.动力电池材料体系梳理

电池类型多样,按应用领域区分可粗略分为消费类电池、动力电池、储能电池三大领域。不同应用领域对电池性能的要求差异巨大,消费类电池需要在提供大容量的同时满足轻薄、安全、尺寸多变等要求;动力电池要求高能量密度、多循环次数、高安全性;储能电池对体积、质量要求不高,对安全和成本要求较高。

动力电池按照正极材料区分,主要有以下几类:(1)尖晶石结构的锰酸锂(LiMn2O4/LMO)、镍锰酸锂(LiNi0.5Mn1.5O4/LNMO)等;(2)橄榄石结构的磷酸铁锂(LiFePO4/LFP)、磷酸锰铁锂(LiMnyFe1-yPO4/LMFP)等;(3)层状结构的镍钴锰三元材料(LiNixCoyMn1-x-yO2/NCM)、镍钴铝三元材料(NCA)等;(4)钠离子电池等其他材料体系。

相较而言,尖晶石结构的锰酸锂成本较低,但能量密度较为不足,此外,结构中的锰呈三价锰离子和四价锰离子两种价态,其中三价锰离子在反应中会发生歧化,生成四价锰离子和二价锰离子,而二价锰离子又会溶解于电解液,造成活性物质流失、容量衰减过快。出于这些理由,锰酸锂在动力电池领域的应用相对有限;而镍锰酸锂是重点开发的一个解决方案,有望通过抬高电压来提高电池能量密度,并通过减少生成三价锰离子来减少衰减速度。

磷酸铁锂是目前广泛应用的正极材料,其优势在于技术成熟、成本较低,并且橄榄石结构的稳定性强,继而循环性能好、安全性强;其劣势则在于锂离子容量较低,导致能量密度较低。在这个领域,磷酸锰铁锂是一个主流的研发方向,加入锰可以有效提高电压,并以此提高电池的能量密度。磷酸锰铁锂目前尚处于市场应用的初期,布局的企业有宁德时代(300750)、比亚迪(002594)、国轩高科(002074)、孚能科技、容百科技、星恒电源等;宁德时代M3P电池的研发思路一定程度上与之相似,但在加入了锰基元素的基础上还添加了更多其他元素来实现材料改性。

三元材料呈层状结构,是另一个主流应用的材料体系,由镍、钴、锰(或铝)复合而成,按照镍、钴、锰(铝)的大致构成比例,可以分为 NCM333、NCM523、NCM622、NCM811、NCA、超高镍等型号。NCM对应化学式为LiNixCoyMnzO2,x+y+z=1。镍是主要的电化学活性元素,因此镍含量的提高可以提升三元材料的能量密度;锰作用于材料的结构稳定和热稳定;钴有助于降低材料电化学极化和提高倍率特性。相较于磷酸铁锂,三元材料的优势在于锂离子容量较高、能量密度较高;劣势在于循环性能、安全性能较低于磷酸铁锂(热分解温度约在200-300度之间,低于磷酸铁锂材料的700-800度)、成本高于磷酸铁锂。在相关的研发中,通过调节各元素的比例来实现性能的优化是一大重点;高镍化、去钴化是目前较为明显的发展趋势。

其他材料体系也在积极研发和布局中。其中,钠离子电池呼之欲出,处于商业化起步阶段。宁德时代去年已发布第一代钠离子电池,实现能量密度160Wh/kg;其他重点布局企业有中科海纳、华阳集团(002906)、孚能科技等。未来,钠离子电池有望在储能领域和对能量密度要求较低的动力电池领域中担当重任,成为锂离子电池的重要补充。

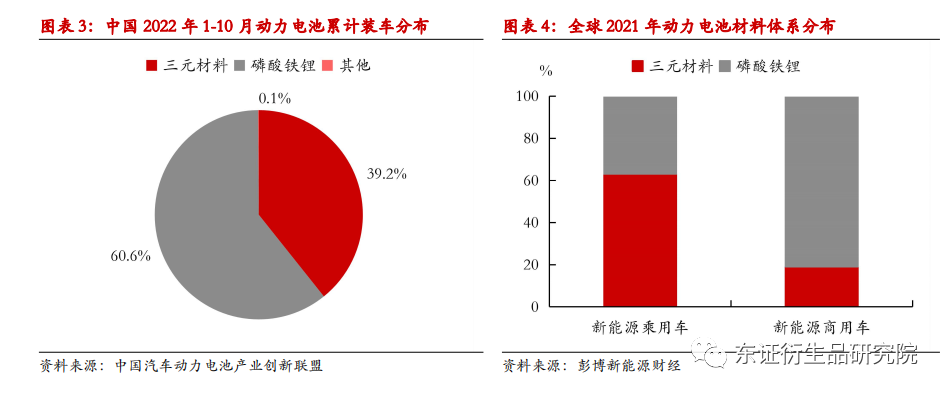

当前动力电池的应用还是以锂电池为主,锂电池中又以三元和磷酸铁锂为主。从国内动力电池装机来看,今年1-10月累积装机呈现三元和铁锂“四六开”的局面,三元电池累计装机约88GWh,占比39.2%,并呈现收缩的趋势;磷酸铁锂电池累计装机约136GWh,占比约60.6%;其他材料体系主要是锰酸锂、钛酸锂,相加约0.25GWh,占比约0.1%。全球视野来看,2021年在新能源乘用车领域,三元电池占比达63%,磷酸铁锂占比37%;在新能源商用车领域,三元电池占比19%,磷酸铁锂占比81%。

1.2.锂电材料梳理

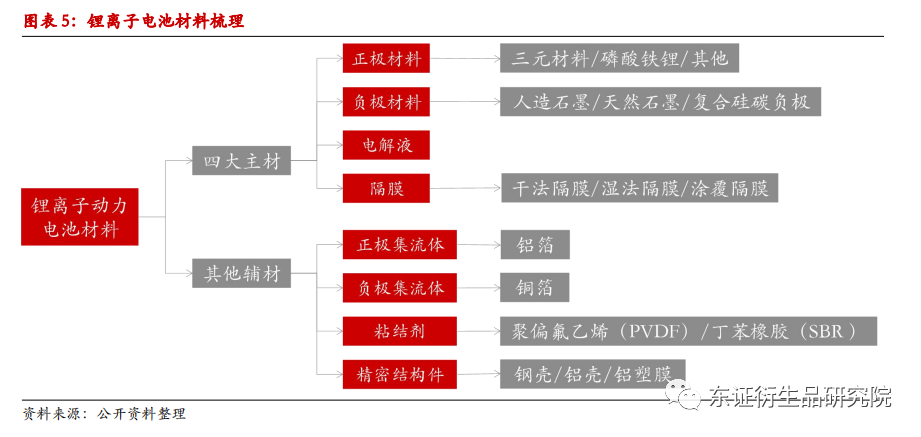

以上材料体系的区分和命名都是基于电池采用了何种正极材料,足以见得正极材料在电池性能中起到了至关重要的作用;而其他主要材料包括负极材料、电解液和隔膜;其他辅材包括正负极集流体、粘结剂、电池壳等。由于目前动力电池几乎全部以锂电池的方式运行,这里我们也以锂电池为研究对象,梳理其工作原理并拆分其中的材料。

锂电主要材料可以在工作原理有所体现。正极材料是锂离子处于正极时的锂离子化合物,也就是我们常说的磷酸铁锂、镍钴锰酸锂,此时的锂化学键稳定、处于能量低的状态。充电时,在外力影响下,锂离子化合物的化学键被破坏,锂离子从正极脱出,以电解液为介质流动,与外界输入的电子结合形成锂原子,依附在负极上。放电时,负极的锂原子失去电子,电子通过外电路从负极流向正极,失去电子的锂原子变回锂离子,从负极中脱离经过电解液重新回流到正极。

因此,锂电主材在功能、使用材料等方面大致情况如下:

正极材料、材料的结构(橄榄石结构或层状结构)决定了可容纳锂离子的多少,对电池容量起着决定性的作用。从应用的材料来看,正极主要有三元材料和磷酸铁锂两类材料,如前所述,目前我国动力电池市场的分布呈现三元铁锂四六开的局面。就应用领域来看,通常乘用车对整车的续航里程、电池的容量体积重量等性能要求较高,较多采用三元锂电池;如今磷酸铁锂电池依托其较高安全性、较低成本,加之经过了多轮产品升级、结构革新,已经具备了较高能量密度,在乘用车领域的应用也有所扩大;在商用车领域,电动车应用场景多样化,对电池容量的相对不高,或对电池性能的宽容度相对较高,因此大规模采用磷酸铁锂电池。

负极是锂离子嵌入脱出的环节,对电池容量、充放电效率、循环寿命等性能也有着重要影响。目前主要有人造石墨、天然石墨和硅基负极三类材料,其中人造石墨占据主导位置且市场份额持续提升,硅基负极处于持续研发和逐步应用的过程中。

电解液不仅提供部分活性锂离子,还提供了离子通道,是锂离子移动的介质,因此,电解液还影响了锂离子的传导速度。电解液一般由电解质、溶剂、添加剂组成。电解质用于增加电解液导电率、稳定性等性能,锂盐目前主流采用的是六氟磷酸锂(LiPF6);溶剂一般采用有机溶剂,类型包括碳酸脂类、醚类和羟基酸脂类;添加剂种类繁多,一般不能存储电量,用于改善电解液性能,根据用途可包括成膜添加剂、电解液稳定剂、阻燃添加剂、导电添加剂、防过充添加剂等。

隔膜用于隔离开正负极片,只允许离子通过,不允许电子通过,因此,隔膜质量对锂电池安全性至关重要。隔膜的主要性能参数包括孔径(大小及分布)、孔隙率、热稳定性、力学强度等。根据制备工艺,一般分成湿法、干法或涂覆隔膜三种类型。原材料主要有聚乙烯(PE)、聚丙烯(PP)两大类,普通消费电池一般采用单层隔膜,动力电池则一般采用PE/PP双层膜、PP/PP双层膜或PP/PE/PP三层膜。

结合其他辅材来看,集流体是汇集电流的部件,将电池活性物质产生的电流汇集起来以形成较大的电流对外输出,因此集流体需要与活性物质充分接触,并且内阻尽可能小;正极集流体一般采用铝箔,负极集流体一般采用铜箔;如今,复合铝箔铜箔是一条重要的技术发展路线,通过采用“金属-PET/PP高分子材料-金属”的三明治结构,实现更高安全性、更高比能、更长寿命等优势。

粘结剂在电池系统中用量极微但非常重要,用以粘结活性物质、导电剂和集流体,除了粘结作用外,一般还可以作为分散剂或增稠剂改善电极组分均匀性,目前应用较为广泛的粘结剂有聚偏氟乙烯(PVDF)、丁苯橡胶(SBR)等。其中PVDF主要用作正极粘结剂和隔膜涂覆材料,SBR多用作负极粘结剂。

精密结构件则是最小电池单元的壳体,在物理上提供封装和承载的作用;圆柱、方形电芯普遍采用硬壳材质(铝壳或钢壳),软包电芯则采用复合材质的铝塑膜。从原材料方面来看,圆柱钢壳原料大多是不锈钢或铝合金,方形铝壳原料由铝合金和少量铜组成, 铝塑膜的原料为铝箔、尼龙、聚丙烯、粘接剂等。

1.3.锂电价格追踪

近年来,在原材料供应紧张、价格高企,以及下游市场需求和预期强劲的背景下,锂电池成本与价格打破了逐年下降的趋势。高工锂电(GGII)表示,2021年,电芯和电池系统的理论成本上涨幅度已经增长超过30%。今年锂电池的增长态势有所持续,以今年11月18日电芯价格为例,523方形三元电芯价格达到1.1元/Wh,较去年同期上涨了39%,磷酸铁锂方形电芯价格达到1元/Wh,较去年同期上涨了54%。由于价格上涨的行情已经超过一年有余,去年同期的价格已明显高于往期,因此当前的同比数据相比过去几个月也已经有所回落。动力电池的涨价业已传导至终端,今年以来,新能源汽车已经历了多轮涨价,涨价原因是“上游原材料价格大幅上涨”和“芯片短缺引起零部件供应价格波动”。

就原材料价格来看,今年锂电材料价格大多保持着不同程度的上涨态势。正极材料方面,我们分别观察了523(动力单晶型)、622(动力单晶型)、811(动力多晶型)和磷酸铁锂(动力型)的价格变化。三元正极材料价格在今年二季度中止了持续超过一年的增长,在今年8、9月出现了价格回调,又在10月重新小幅增长,以当前最新的价格数据(2022/11/22)来看,当前同比涨幅约50%;磷酸铁锂价格的增长曲线与三元正极相似,当前同比涨幅达到97%。负极材料、隔膜价格微涨,涨幅2%和8%;电解液价格出现明显下跌,其中,三元电池用电解液降幅达到了42%,铁锂电池用电解液降幅达到了50%。

从结果来看,显然,正极材料的大幅度增长起到了决定性作用,综合了负极材料和隔膜小幅涨价、电解液价格较大幅度下跌的情况,锂电成本依旧有所上升。主要原因是锂盐供需偏紧,目前,碳酸锂、氢氧化锂价格达到59万元/吨和58.4万元/吨,同比增长幅度分别在196%、199%;其他正极的上游原材料硫酸镍小幅上涨,硫酸钴、硫酸锰有所下降,磷酸铁则相对保持平稳;而电解液的主要原材料六氟磷酸锂在经过了去年初至今年3月的价格上涨、3月至6月的价格回落,如今仍高于历史水平且有平缓上升的趋势,具体价格达到27万元/吨,较去年同期的高位价格目前跌幅达到51%,与电解液的降幅相呼应。

1.4.小结与思考

1、目前,动力电池领域普遍采用的是锂电池,其中三元锂电池和磷酸铁锂电池两大材料体系占据主流。三元锂电池主要应用于乘用车领域,磷酸铁锂在乘用车和商用车领域都得到了大规模的应用。锂电池四大主材——正极材料、负极材料、电解液、隔膜,对电池的容量、充放电效率、循环寿命等诸多性能起着重要影响。在此基础上,电解液还影响充放电过程中锂离子的传导速度,隔膜对锂电安全至关重要。

2、上游材料带动电池成本和价格上涨。以今年11月中旬的材料价格数据来看,正极材料涨幅最强劲,主要原因是锂盐供需偏紧,碳酸锂、氢氧化锂价格较去年同比增幅达196%和199%。因此,综合了负极材料和隔膜小幅涨价、电解液价格有所下跌的情况,锂电成本依旧有所上升。

2

电芯材料成本模型

锂离子动力电池的成本可拆分成材料成本、人力成本、电力成本、设备采购及折旧、研发投入等多个方面,由于近年来电池定价的起伏变化明显受到了上游原材料价格的驱动,以及正极材料主要实行成本加成的产品定价机制,我们此篇将聚焦于材料成本这一点:我们首先搭建一个电芯层面的材料成本模型,其次在正极材料方面往上游挖掘,测算相关原材料成本。

2.1.电芯材料成本模型

由于三元电池型号众多,这里我们选取NCM523、NCM622、NCM811三元材料体系,同时我们选取磷酸铁锂体系,搭建该两类电芯的材料成本模型。我们将电芯成本主要拆分成正极材料、负极材料、隔膜、电解液、铝箔、铜箔、电池壳等项目。由于粘结剂等用量较少,且有时会作为正极、隔膜或电解液的一部分来测算,我们暂时先不将其提取出来测算成本。

正极材料:通过各正极材料的相对质量分数、法拉第常数(96485.3383C/mol)等数据我们可以计算得出各正极材料的理论比容量。综合参考了当升科技(300073)、容百科技公司公告,以及《动力电池年度报告》等多个来源,我们假设5系、6系、8系正极材料的实际比容量分别为为 165mAh/g、175mAh/g、190mAh/g,并假设磷酸铁锂正极材料的实际比容量为150mAh/g。以此为基础,我们计算可得正极材料度电实际耗用量。与理论消耗用量对比,三元正极材料度电耗用量分别为1.64kg/kWh、1.54kg/kWh、1.42kg/kWh,材料有效利用率在60%-70%之间,明显低于磷酸铁锂正极材料88%的材料有效利用率;这也说明磷酸铁锂正极材料比能量的实现已经接近上限,而三元正极材料未来还有一些继续研发并提升比容量的空间。结合上海钢联(300226)正极材料价格数据,计算可得NCM523正极材料度电成本约565元,NCM622正极材料度电成本约587元,NCM811正极材料度电成本约562元,磷酸铁锂正极材料度电成本约360元。

负极材料:因为当前人造石墨市场占有率最高,我们选取人造石墨作为模型中的材料。考虑到三元和铁锂电池电压不同,分别为3.7V和3.2V,前者较后者高出15.6%,说明在相同能量下,需要通过的电量就差了15.6%;参考璞泰来(603659)近期(2022/8/24)公告数据——1kWh耗用约1.2kg负极材料,我们分别假设三元电池中石墨度电耗用量约1.2kg,磷酸铁锂电池中石墨的度电耗用量约1.3kg。在此基础上,结合上海钢联价格数据——人造石墨(中端)平均价51,000元/吨,计算可得负极材料度电成本分别约61元和66元。

隔膜:参考中材科技(002080)(2022/3/30)公告数据——大致1GWh电池约需1500万平米隔膜,我们假设隔膜用量为15平方米/kWh。我们选取了9微米湿法基膜,其市场主流价格1.46元/平方米,我们测算可得隔膜度电成本为22元/kWh。在这个部分,我们没有对三元和磷酸铁锂进行区分。

电解液:参考天赐材料(002709)(2021/7/30)公告数据——1GWh三元电池对应电解液使用量约700-900吨、通常磷酸铁锂电池的电解液用量会更多一些,我们假设三元电池用电解液度电耗用量0.8kg,铁锂电池用电解液度电耗用量1.0kg。结合电解液市场主流价——83,000元/吨和64,000元/吨,可测算得出三元电池用电解液度电成本约66元,铁锂电池用电解液度电成本约64元。

铝箔、铜箔:参考高工锂电(GGII),我们假设1kWh锂电池用铝箔0.6kg、6微米铜箔0.55kg。由于此二者都是采取了“铜价/铝价+加工费”的定价模式,我们分别选取了SMM的A00铝和1#电解铜价格数据,叠加锂电铝箔(12微米)和锂电铜箔(6微米)加工费,作为锂电铝箔、铜箔的采购成本。计算得出,锂电铝箔度电成本约23元/kWh,锂电铜箔度电成本约56元/kWh。

电池壳(方形铝壳):圆柱、方形和软包电池大小区别较大,对应的电池容量、电池壳大小、电池壳原材料差异也较大,因此,我们选取其中常用的方形铝壳作为成本模型中电池壳的款式。参考宁德时代三元方形电芯指标(3.65V、150Ah)与阿里巴巴网站的电池壳销售信息,我们假设一款典型的方形电芯547Wh、一套电池壳价格20元,计算可得电池壳采购价格约0.046元/Wh,即46元/kWh。

汇总可见,正极材料占电芯成本的大头,与负极、电解液等次高成本的项目之间产生了明显的断层。具体来看,523三元电芯的材料成本840元/kWh,正极、负极、隔膜、电解液的成本分别占比67%、7%、3%、8%;622三元电芯材料成本862元/kWh,正极、负极、隔膜、电解液的成本分别占比70%、7%、3%、8%;811三元电芯材料成本836元/kWh,正极、负极、隔膜、电解液的成本分别占比67%、7%、3%、8%;磷酸铁锂电芯材料成本638元/kWh,正极、负极、隔膜、电解液的成本分别占比56%、10%、3%、10%。

需要补充说明的是,我们在模型中多次假设了某个材料的“实际用量”,这个词是相对正负极材料中通过理论比能量可以计算得出的“理论用量”而言的,同时,我们作出假设多是基于企业的公告数据,出于这两点,我们采用“实际用量”这个词来指代我们假设或推算得出的材料耗用量。

此外,价格信息均来自上海钢联、SMM数据库2022/11/22的数据。

2.2.正极原材料成本测算

正极材料产品普遍采取成本加成的定价模式,其中加工费由企业的制造费用、人工成本、盈利预期等因素决定,加工费的部分反映了企业的定价权和竞争力。我们分别参考了容百科技(三元正极材料企业)、德方纳米(300769)(磷酸铁锂正极材料企业)近年来的成本构成——容百科技直接材料占比从2019年的86%上升至2021年的91%,德方纳米直接材料占比从2019年的73%上升至2021年的85%,两家企业人工成本、制造费用等其他成本有明显下降。一方面体现正极材料的生产中直接材料本身就占据了绝大部分成本,另一方面也体现出,2021年原材料涨价导致材料成本的占比出现了明显上升。

三元正极材料

三元正极材料的上游主要为前驱体和锂盐。前驱体上游原材料为镍盐、钴盐、锰盐。锂盐可分为碳酸锂和氢氧化锂两种,碳酸锂可用于生产磷酸铁锂和普通三元材料(NCM523),氢氧化锂主要用于生产高镍三元材料(NCM811)——高镍三元材料要求烧结温度不宜过高,否则影响倍率性能,氢氧化锂更加适用。6系三元材料(NCM622)在很多地方被归类为高镍的范畴,但目前我们了解到,制备过程中既有采用碳酸锂,又有采用氢氧化锂,还有采用参杂了碳酸锂的氢氧化锂(微粉级)作为原材料的。这里我们参考容百科技企业公告,以氢氧化锂作为6系三元正极的原材料。

三元前驱体的制备:三元前驱体(氢氧化物)是制备三元正极的关键材料,也是技术难度较大的部分。制备过程主要采用共沉淀法,以硫酸镍(NiSO4 6H2O)、硫酸钴(CoSO4 7H2O)、硫酸锰(MnSO4 H2O)为原料,以氢氧化钠(NaOH)为沉淀剂,以氨水(NH3)作为络合剂,以氮气作为保护气。反应过程中盐和碱的浓度、氨水浓度、pH 值、反应温度、固含量、反应时间、搅拌强度等各因素都会对最终成品产生差异,因此制备过程中对各项工艺条件都有严格要求。

三元正极材料的制备:三元正极普遍采用高温固相火法工艺制备,将经过洗涤、脱水、干燥后的前驱体成品加入碳酸锂或氢氧化锂进行锂化混合,经过煅烧、粉碎、除铁等环节,最终生成三元正极材料成品。制备过程中的工艺条件包括反应温度、传送塑料、气流流量等。

原材料成本测算:首先,以5系、6系、8系三元正极的分子式为切入点,我们分别测算了镍、钴、锰、锂四个金属元素的含量。同理,我们测算了各金属在各自原材料中的含量。以此二者为基础,可以得到理论上的单吨三元材料耗用原材料实物量。

结合各原材料的价格,我们可得出理论上单吨三元材料消耗各原材料的成本——5系三元正极消耗硫酸镍5.31万元/吨、硫酸钴3.41万元/吨、硫酸锰0.35万元/吨,碳酸锂22.57万元/吨,加成后的总成本31.64万元/吨;6系三元正极消耗硫酸镍6.37万元/吨、硫酸钴3.41万元/吨、硫酸锰0.23万元/吨,氢氧化锂25.38万元/吨,总成本35.39万元/吨;8系三元正极消耗硫酸镍8.49万元/吨、硫酸钴1.70万元/吨、硫酸锰0.12万元/吨,氢氧化锂24.38万元/吨,总成本35.69万元/吨。

磷酸铁锂正极材料

磷酸铁锂的制备:制备主要采用固相合成法,其中,磷酸铁法应用较为广泛。一般将磷酸铁作为铁源和磷源,将碳酸锂作为锂源,将有机物或炭黑作为碳源;将以上原材料按化学计量比混合均匀,通入氮气或氩气作为保护气,经过高温烧结最终获取磷酸铁锂材料。

原材料成本测算:基于磷酸铁法的制备工艺路线,我们将磷酸铁(FePO4)、碳酸锂(Li2CO3)作为原材料,基于分子式和相对分子质量分别测算出理论上单吨磷酸铁锂耗用原材料实物量。结合原材料价格数据,我们可以得出单吨磷酸铁锂消耗原材料成本——磷酸铁2.15万元/吨、碳酸锂13.81万元/吨,以及加成后的总成本15.97万元/吨。

结合以上计算结果,我们汇总了正极材料上游原材的成本结构,碳酸锂、氢氧化锂占据了绝大部分比重。三元正极材料的原材成本中,碳酸锂或氢氧化锂占比达到了70%,硫酸镍和硫酸钴次之;钴价明显高于镍价,在高镍化趋势中,金属钴的质量占比逐渐降低,实现了一定程度的成本优势。在磷酸铁锂正极材料中,磷酸铁占比13%,碳酸锂占比达到了87%。

2.3.原材料价格波动对正极原材成本的影响

基于以上模型,我们就可以测算出原材料价格的波动对正极原材成本的影响。如本文开头所说,一年来,硫酸镍价格同比上涨8%,硫酸钴、硫酸锰出现了价格的下调,降幅分别为36%和37%,碳酸锂、氢氧化锂价格暴涨196%和199%,磷酸铁价格经过一年波动回到了一年前同样的高度,同比-2%。

5系三元正极材料中,硫酸镍价格变动8%,带来5系三元正极原材成本增长2%,弹性系数约26%;硫酸钴价格下降36%,带来正极原材成本下降11%,弹性系数约29%;硫酸锰价格下降37%,带来正极原材成本下降1%,弹性系数约3%;碳酸锂价格上涨196%,带来正极原材成本上升80%,弹性系数约41%;将以上四项汇总后,正极原材成本上升72%。

磷酸铁锂正极材料中,磷酸铁价格下调2%,带动磷酸铁锂原材成本下降1%,弹性系数约32%;碳酸锂价格上涨196%,带动磷酸铁锂的原材成本上涨了133%,弹性系数约68%;二项汇总,正极原材成本上升133%。

2.4.正极材料成本预测

结合东证研究员提供的2023年金属或金属原材料价格预测——碳酸锂30-35万元/吨、镍16万元/吨、硫酸钴5.4万元/吨,我们做出了对应原材料的价格区间:碳酸锂30-35万元/吨、硫酸镍3.32-3.72万元/吨、硫酸钴5.4万元/吨、硫酸锰0.65-0.75万元/吨、磷酸铁2.1-2.6万元/吨。

以此为基础,我们做了一个原材料成本区间上下限的推算:5系三元正极原材料成本将在19.48-21.99万元/吨,假设其他电芯环节不变,电池的材料成本区间将在630.74-670.64元/kWh。结合上文我们对当前价格和成本的测算结果——正极材料的原材成本31.64万元/吨,电芯的材料成本840元/kWh,我们可预期正极原材成本有一个30%到38%的降幅,电芯层面的材料成本有一个20%到24%的降幅。同理,磷酸铁锂正极原材成本区间将在9.05-10.67万元/吨,假设其他电芯环节不变,电池的材料成本区间将在495.93-529.63元/kWh。结合上文我们对当前价格和成本的测算结果——正极材料的原材成本15.97万元/吨,电芯的材料成本638元/kWh,我们可预期正极原材成本有一个33%到43%的降幅,电芯的材料成本有一个17%到22%的降幅。

2.5.小结与思考

1、如今原材料成本大幅涨价引起了行业关注与热议,因此我们在此篇报告中聚焦于成本面。我们分别测算了5系、6系、8系三元材料和磷酸铁锂体系下电芯材料成本的构成,并追溯了正极材料部分上游原材料的成本。我们将在未来的研究中继续完善该模型。

从我们测算的结果来看,三元锂电池的材料成本(5系840元/kWh、6系862元/kWh、8系837元/kWh)较高于磷酸铁锂电池的材料成本(638元/kWh)。其中,三元电芯正极材料均超过550元/kWh,在电芯材料中占比超过60%,而磷酸铁锂正极材料360元/kWh,在电芯材料成本结构中占56%。

从正极的上游原材料来看,碳酸锂、氢氧化锂占据了绝大部分成本比重,三元的正极材料中,碳酸锂、氢氧化锂在成本结构中的占比高达70%,在磷酸铁锂正极中,磷酸铁仅占据13%的原材料成本,而碳酸锂成本高达87%。

2、值得注意的是,我们提供的成本模型基于理论,考虑到不同类型电池对应的生产达标率都有不同,各电池实际耗用的原材成本都应该一定比例高于我们的成本数据,而811高镍电池因其技术难度更高,其废品率或也更高,其耗用的原材成本高于理论值的幅度将更多一些。此外,我们基于明年原材料价格预测得出的明年正极原材成本预测更多是提供了一种推算的思维逻辑,基于大家对于未来价格不同的主观判断,可以得出不同的成本预测。

3、市场高增长的预期与原材料供应问题相互影响。海内外新能源汽车渗透率持续快速爬升,动力电池需求也水涨船高。国际能源署(IEA)今年五月基于既定政策情景做出预测,到2030年全球动力电池需求量将达到2.2TWh,在其更为乐观的预测中,到2030年预计全球需求量有望达到3.5TWh。无论何种数值,未来几年动力电池都呈现出市场需求高增长的预期。高需求的预期也带来了供应持续紧张、原材料价格维持高价的预期。同时,电池原材料价格高涨业已传导至终端,推迟部分地区新能源汽车平价点到来的时间,在电动化转型的大趋势下,我们认为不会阻碍新能源汽车市场的发展。

4、技术路线的发展势必影响原材料的耗用与占比。在三元体系中,高镍化、去钴化趋势明显,NCA在海外有一定市场,NCMA四元是另一种大有希望的研发路线。在铁锂体系中,锰基的加入是主流的研发方向。技术路线的发展既有客观的技术推动,例如高镍三元在能量密度方面可以实现更好的性能;也有主观选择带来的结果,例如去钴化就是车企减少依赖价高或有供应风险的原材料带来的需求侧替代。展望未来,镍、锰、锂都将是继续得到较大规模使用与研发的品类,相关原材料将继续呈现较高需求。面对锂资源约束,钠离子电池的开发与产业化变得刻不容缓,随着应用场景多样化,钠离子电池有望对磷酸铁锂电池进行部分替代。

3

风险提示

技术、产品研发进展不及预期;行业技术路线变动;新能源汽车产销不及预期。

返回首页

返回首页